個人所得稅app最近很多人都在申請退稅流程,而有的小伙伴打開APP后發現自己竟然是補稅,為什么要補稅呢?是因為換工作了嗎?個人所得稅補稅不補會怎樣?對這些不太懂的朋友們,可以看看本站提供的詳細介紹哦!

不是所有人都能退稅,還有人需要補稅。

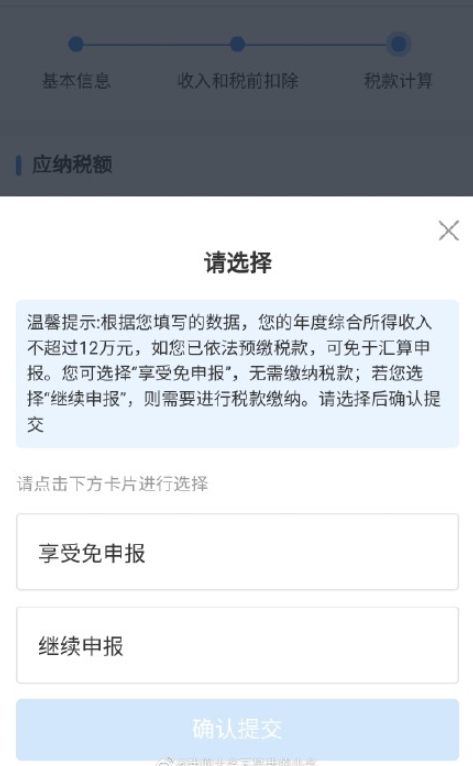

綜合所得年收入超過12萬元且年度匯算補稅金額在400元以上的納稅人,才需要辦理年度匯算并補稅。

2019年度匯算應退或應補稅額=[(綜合所得收入額-60000元-“三險一金”等專項扣除-子女教育等專項附加扣除-依法確定的其他扣除-捐贈)×適用稅率-速算扣除數]-2019年已預繳稅額

補稅必須辦理哦!

如果你是屬于應當補稅的,辦理年度匯算是你的義務。根據稅收征管法第六十二條,納稅人未按照規定期限辦理納稅申報和報送納稅資料的,由稅務機關責令限期改正,可以處2000元以下的罰款;情節嚴重的,可以處2000元以上1萬元以下的罰款,并追繳稅款、加征滯納金。滯納金則從超過繳納期限之日起,按日加收滯納稅款萬分之五。

也就是說,年度匯算申報后,如果你需要補稅,請在2020年6月30日前補繳稅款,否則將面臨每日萬分之五加收滯納金。

不是所有人都能退稅,還有人需要補稅。

綜合所得年收入超過12萬元且年度匯算補稅金額在400元以上的納稅人,才需要辦理年度匯算并補稅。

一種是年終獎單獨或合并計稅,導致匯算結果不一致。

以祝先生為例,2019年工資薪金總額240000元,年終獎36000元。如果年終獎單獨計稅,年終獎需繳稅1080元,匯算結果應補稅10元;如果將年終獎合并計稅,則需補繳4555元。顯然將年終獎單獨計稅更劃算。

第二種情況是各月收入極不均衡,比如上半年收入特別高,下半年收入特別低,有可能產生退稅。

第三種情況是補充申報專項附加扣除,也可能產生退稅。

第四種情況是有多項收入。比如除了工資薪金,還從其他單位取得過勞務報酬、稿酬、特許權使用費等收入,這些收入不管有沒有預繳個稅,匯算時都可能產生退稅或補稅。

在“個人所得稅”App首頁的“收入納稅明細”可以查看有沒有從外單位取得的收入,如有,在填報時增加即可。

第五種情況,也是最大的驚喜,年收入不足6萬元但已經預繳了稅款的納稅人,由于未達到起征額,他們可以全額退稅。

溫馨提示:所有涉稅信息一定要如實填寫,稅務部門會進行抽查,查實虛假申報的,納稅人將受到多部門聯合懲戒。一下子搞不清楚的納稅人,也不用著急,2020年6月30日之前都可以匯算。

辦理年度匯算的三種方式:自己辦、單位辦、請人辦。

一是自己辦,可以通過手機個人所得稅APP、自然人電子稅務局等渠道自行辦理年度匯算。

二是單位辦,即請任職受雇單位辦理。

三是請人辦,即委托涉稅專業服務機構或其他單位及個人辦理。

注:網友評論僅供其表達個人看法,并不代表本站立場。